Les monedes digitals del Banc Central (CBDC) han obtingut un reconeixement destacat en els darrers temps. La discussió següent té com a objectiu proporcionar una millor comprensió de les opcions de moneda digital del banc central minorista i majorista.

Qualsevol persona que estigui al corrent de les noves tendències en criptomoneda i de les seves aplicacions en finances ha d’haver sentit a parlar dels CBDC. Les monedes digitals del Banc Central tenen moltes ambigüitats entorn de les seves classificacions i diferents funcionalitats.

Tot i que els CBDC han obtingut un reconeixement destacat, és molt confús esbrinar fins a quin punt els bancs centrals poden desenvolupar la seva pròpia moneda digital. A més, hi ha moltes preocupacions importants sobre els principis de disseny notables que han tingut en compte els bancs centrals per crear la seva moneda digital.

A la discussió següent, els lectors poden trobar una impressió detallada d’una revisió comparativa de la moneda digital del banc central minorista i majorista. A més, els lectors també poden explorar la motivació subjacent per a cada tipus de moneda digital del banc central.

Inscriu-te ara:Masterclass del Banc Central sobre moneda digital (CBDC)

El camí cap als CBDC

Abans d’endinsar-nos en les dues categories notables de CBDC, reflexionem breument sobre la història dels pagaments. Els diners són un aspecte destacat de l’activitat econòmica i s’han associat profundament a les necessitats dels usuaris. Per tant, els diners han evolucionat constantment a diferents formes al llarg de la història amb un enfocament en la desmaterialització contínua.

En els darrers anys, les solucions basades en Internet han propiciat un canvi radical de transaccions globals cap a una economia connectada digitalment. Moltes empreses van aprofitar l’oportunitat d’aquest canvi cap al comerç digital i van construir una reputació formidable com a líders de la indústria. Tot i això, recentment hem estat capaços de presenciar moltes novetats en el cas dels pagaments. La història va començar amb la introducció de Bitcoin, seguida de les stablecoins basades en la cadena de blocs Ethereum.

Les transaccions per valor de milers de milions de dòlars es realitzen regularment en plataformes de criptomoneda, cosa que indica el seu potencial per revolucionar la indústria de pagaments. Les plataformes de criptomonedes presenten una atractiva proposta de valor per millorar la inclusió financera, independentment de la posició geogràfica dels usuaris. Per tant, on entra una moneda digital del banc central a l’equació?

Perspectives sobre els CBDC

Els bancs centrals es centren en gran mesura a mantenir l’estabilitat monetària i financera. Per tant, les innovacions en tecnologies de blockchain i stablecoin han exigit que les institucions bancàries centrals revisin els seus reptes en cas de canvis a la indústria de pagaments. Una de les solucions més habituals per als bancs centrals, en aquest cas, és la facilitat d’una alternativa per als pagaments digitals privats. Aquí és on entra el tema dels CBDC com a variant digital de l’efectiu.

Facebook va anunciar els seus plans per portar la seva pròpia moneda digital amb el nom de Libra. Els bancs centrals estan especialment preocupats pels riscos per a l’estabilitat monetària i les monedes existents de l’estat fiduciari amb el Libra de Facebook. Facebook és un gegant en línia amb milers de milions d’usuaris i, si introdueix els seus propis diners, pot ser molt estressant per als bancs centrals. Per tant, aquest podria ser el moment adequat perquè els bancs centrals pensin seriosament sobre una alternativa de CBDC.

L’èxit del llançament de Facebook Libra presenta riscos per a la sobirania monetària dels bancs centrals. A més, els altres rols de Libra, a part de la funció de pagament, podrien introduir modificacions en els estàndards del sistema monetari global. Com a resultat, els reguladors també haurien de preocupar-se per trobar possibles reptes en la gestió del sistema monetari. No obstant això, el concepte de moneda digital del banc central va ser inicialment mal vist pels bancs centrals.

Bàsicament, els bancs centrals eren massa prudents sobre una moneda digital emesa per un banc central, amb diversos graus de cautela. Tot i que alguns bancs centrals van percebre els CBDC com una oportunitat d’esperar, molts altres la van ignorar com un factor negatiu. D’altra banda, les reaccions cap a les monedes digitals dels bancs centrals, especialment dels bancs centrals i els governs de tot el món, han exigit una posició revisada sobre els CBDC. Vegem els factors que impulsen el potencial per desenvolupar CBDC en els temps actuals.

Cartera Novi que s’utilitza per emmagatzemar la moneda digital Libra de Facebook. Aquí teniu una guia ràpida de la cartera Novi.

Fons Monetari Internacional

El Fons Monetari Internacional (FMI) va començar a avaluar el potencial d’innovació en monedes digitals el novembre de 2018. A més, també ha mostrat nivells positius de suport a les propostes de disseny de CDB. Els alts executius del FMI han cridat els bancs centrals a avaluar les funcionalitats dels CDB per abordar els objectius de les polítiques públiques. L’FMI ha assenyalat els avantatges de CBDC per millorar la privadesa en els pagaments, la inclusió financera i la seguretat dels consumidors.

Banc de Liquidacions Internacionals

El Banc de Pagaments Internacionals (BIS) també ha apostat per les monedes digitals emeses pels bancs centrals. Els executius del BIS consideren fermament que els grans gegants tecnològics podrien dominar l’ecosistema monetari amb facilitat aprofitant els efectes de la xarxa. Actualment, el BIS dóna suport als esforços de diversos bancs centrals per a la investigació i el desenvolupament de monedes digitals sobre la base de monedes fiduciàries nacionals.

El BIS percep principalment les monedes digitals dels bancs centrals com un instrument per a una nova política pública integral per fer front a l’entrada de grans gegants tecnològics als serveis financers. D’altra banda, el BIS també ha expressat la incertesa sobre les possibles implicacions de la introducció de CDB sobre l’estabilitat del sistema financer mundial.

El Banc Popular de la Xina

El Banc Popular de la Xina també augmenta els seus esforços per aconseguir una nova moneda digital recolzada pel govern. A més, el Banc Popular de la Xina és el banc central de la Xina i la seva nova moneda digital també se centra a assolir una posició notable en la competència mundial de criptomonedes..

Actualment, el banc central està aprofitant institucions orientades al mercat per a la investigació i el desenvolupament conjunt de monedes digitals del banc central. A més, la nova moneda digital del banc central pot servir com a nova eina de política monetària o actiu d’inversió. D’altra banda, la moneda digital del banc central també podria servir de referència per als tipus d’interès que ofereixen els bancs sobre dipòsits.

La Xina llança un projecte DCEP, que està recolzat pel govern i que es converteix en la nova moneda nacional. Obteniu més informació sobre el projecte DCEP ara!

Banc Central Europeu

El Banc Central Europeu també ha posicionat positivament el tema de les monedes digitals dels bancs centrals. El BCE ha cridat l’atenció sobre la classificació dels CBDC segons la seva finalitat. S’ha centrat específicament a verificar si els CBDC han de pertànyer a la categoria minorista o majorista.

Els executius del BCE han declarat que els CBDC minoristes podrien ser útils per al públic en general. D’altra banda, és probable que els CBDC majoristes s’adaptin als objectius de les institucions financeres. Per tant, aquí és on trobem per primera vegada el concepte de CBDC minoristes i majoristes. Ara, us ha d’emocionar explorar més detalls sobre aquestes dues categories de CBDC.

La informació presentada fins ara ofereix una clara impressió de la necessitat dels CBDC percebuts per les institucions financeres mundials. No obstant això, també és important reflexionar sobre els factors crítics que impulsen el desenvolupament dels CBDC. Vegem les raons per optar pels CBDC en els temps actuals de la següent manera.

Inscriu-te ara:Curs d’entrenament bàsic sobre l’empresa Blockchain Fundamentals

Per què el Drive for CBDCs??

És evident que els bancs centrals adopten gradualment una posició favorable per introduir el seu propi CBDC. Aquests són alguns dels arguments notables que demanen la introducció de moneda digital emesa pel banc central.

La moneda digital del banc central és una opció fiable per transformar-se cap a una societat sense efectiu. Poden demanar la substitució de pagaments físics per pagaments electrònics. A més, els CBDC també poden servir com a instruments de pagament amb millors nivells de seguretat i liquiditat. Els CBDC també gaudeixen del potencial de reduir els costos de gestió d’efectiu perquè totes les transaccions són fàcilment rastrejables i són variants digitals.

El canvi dels diners dels bancs centrals a la moneda digital també pot introduir un canvi d’una economia informal a una economia formal. Com a resultat, l’economia es podria centrar més en l’eficiència, l’orientació fiscal i la transparència. Al mateix temps, el canvi cap a les monedes digitals del banc central basat en blockchain pot millorar l’impacte de la política monetària.

Beneficis creixents del CBDC

Els CBDC poden restringir l’abast de substituir l’efectiu que pot ajudar a evitar tipus d’interès negatius. La implementació de CBDC pot permetre l’ús de noves eines de política monetària. D’altra banda, els CBDC també poden ajudar a augmentar la demanda agregada que pot resoldre les demandes de la política monetària dels bancs centrats en l’estabilitat dels preus..

Moltes de les propostes de CDB, sobretot en economies emergents, se centren en la inclusió financera. Amb una majoria de la població que s’enfronta a la manca de serveis bancaris o d’accés a bancs comercials, els CBDC poden fomentar les economies digitals. Com a resultat, poden servir com a eines creïbles per millorar la inclusió social i econòmica.

El marc regulador associat a CBDC també pot proporcionar barreres d’entrada més baixes per als nous entrants a la indústria de pagaments. A més, els nous entrants també poden oferir comptes de pagament als clients i augmentar el nivell de competència dels bancs existents. Com a resultat, moltes institucions no bancàries i bancs més petits poden evitar dependre de bancs més grans per executar els seus pagaments.

Finalment, l’argument més important a favor de les monedes digitals dels bancs centrals crida l’atenció sobre un sistema financer amb millor eficiència i seguretat. Els CBDC poden aportar millores en els sistemes financers majoristes existents. Per exemple, els CBDC poden simplificar els sistemes de pagaments i liquidacions transfronterers, els sistemes de pagaments i liquidacions interbancaris i els sistemes de lliurament versus pagament.

Els particulars, les institucions financeres no bancàries i les empreses del sector privat es poden liquidar directament amb diners del banc central sense cap dipòsit en efectiu. Com a resultat, poden enfrontar-se a menors riscos de concentració de liquiditat i risc de crèdit en tots els sistemes de pagament. Posteriorment, és probable que els grans bancs perdin la seva importància sistèmica lentament. Per tant, els CBDC són idealment alternatives adequades als dipòsits bancaris amb riscos considerablement inferiors.

Els Estats Units estan desenvolupant un nou projecte de tipus CBDC, que s’anomena dòlar digital. Aquí teniu una guia completa sobre el projecte de dòlar digital i la cartera de dòlars digitals.

Categories de CBDC

Basant-se en els múltiples factors favorables per a les monedes digitals dels bancs centrals, és evident que poden significar nous canvis en el sistema monetari i econòmic mundial. Tot i això, els CBDC es classifiquen en dues propostes diferents en funció de la base d’usuaris objectiu. Els dos tipus més habituals de propostes de CBDC que podeu trobar són els següents,

- Moneda digital del banc central minorista

- Moneda digital del banc central a l’engròs

D’altra banda, els lectors també han de tenir en compte que hi ha molts CBDC amb trets de venda al detall i venda a l’engròs. Per tant, aprofundim en els dos tipus de CBDC per abordar l’agenda real d’aquest debat.

CBDC minoristes

La moneda digital del banc central minorista se centra específicament en el públic en general. En general, els CBDC minoristes basats en tecnologia de llibres distribuïts inclouen les característiques de disponibilitat, anonimat i traçabilitat. Al mateix temps, també poden oferir les possibilitats d’una sol·licitud de tipus d’interès. Els CBDC minoristes són particularment reconeguts entre els bancs centrals ubicats en economies emergents.

La principal raó de la popularitat del CBDC minorista és la motivació per aprofitar les oportunitats de creixement del fintech. A més, promou la inclusió financera i presenta un canvi més ràpid a una societat sense efectiu. A més, els CBDC minoristes també ajuden a reduir els costos d’impressió i gestió d’efectius.

Inscriu-te ara: Certificació Enterprise Blockchain Professional (CEBP) certificada

Factors clau

Ara, donem una ullada als factors clau que són els principis subjacents dels CBDC minoristes de la manera següent.

- Els CBDC minoristes són els més adequats per al passiu del balanç del banc central.

- En llançar-se, els CBDC minoristes poden presentar una nova variant dels diners dels bancs centrals. Posteriorment, CBDCis també està subjecte a les funcions del banc central d’emissió, gestió i control. Posteriorment, l’oferta de CBDC minoristes també se centrarà en la política monetària del país.

- La distribució de CBDC s’associa a una paritat individual a la par amb la moneda fiduciària corresponent pel banc central. Al mateix temps, els CBDC haurien de tenir suport per a una conversió flexible i flexible contra diners en efectiu i bancs comercials.

- Els bancs o empreses podrien desenvolupar CBDC minoristes en infraestructures obertes per permetre a altres empreses la creació de serveis i productes a través d’ella.

- Un altre aspecte crític dels CBDC minoristes és el fet que els usuaris no necessiten un compte bancari per accedir o obtenir la moneda digital. A més, el cost de transacció associat amb els CBDC minoristes hauria de ser inferior als càrrecs actuals.

- El més important de tot, les monedes digitals del banc central minorista s’han d’acceptar com a moneda de curs legal i com a forma de pagament. Els CBDC també haurien de servir com un magatzem de valor segur per als ciutadans, així com per a les agències governamentals i les empreses.

CBDC a l’engròs

La següent categoria notable de CBDC es refereix directament als CBDC majoristes. Els CBDC majoristes són adequats per a institucions financeres que tenen dipòsits de reserva en un banc central. La moneda digital del banc central a l’engròs pot ajudar a millorar l’eficiència dels pagaments i la liquidació de la seguretat. A més, també resol els problemes de liquiditat i de crèdit de contrapart.

Els CBDC majoristes orientats al valor poden garantir la substitució o el suport de les reserves del banc central mitjançant un testimoni digital d’accés restringit. El testimoni serviria com a actiu al portador en monedes digitals del banc central majorista. Com a resultat, l’emissor transferirà el valor al receptor durant la transacció sense intermediaris.

Per tant, el nou sistema diferiria considerablement del sistema existent. El sistema existent implica que els bancs centrals acrediten i domicilien els comptes dels clients sense transferir els valors reals. Els CBDC majoristes es consideren l’alternativa més favorable per als bancs centrals. Tenen capacitats excepcionals per millorar la velocitat i la seguretat dels sistemes financers majoristes, alhora que redueixen els costos.

Segons el BIS, el CBDC majorista pot presentar beneficis potencials per als sistemes de pagament i liquidació. El rendiment dels CBDC majoristes en diferents experiments realitzats i examinats ja pels bancs centrals també presenta els seus avantatges potencials. El CADcoin al Canadà amb el Projecte Jasper i el Projecte Ubin a Singapur, així com el Projecte Stella a la zona del Japó i de l’Euro, són alguns dels millors exemples de CBDC majoristes.

Mireu ara una conferència virtual a la carta sobre actius digitals i monedes digitals del banc central (CBDC)!

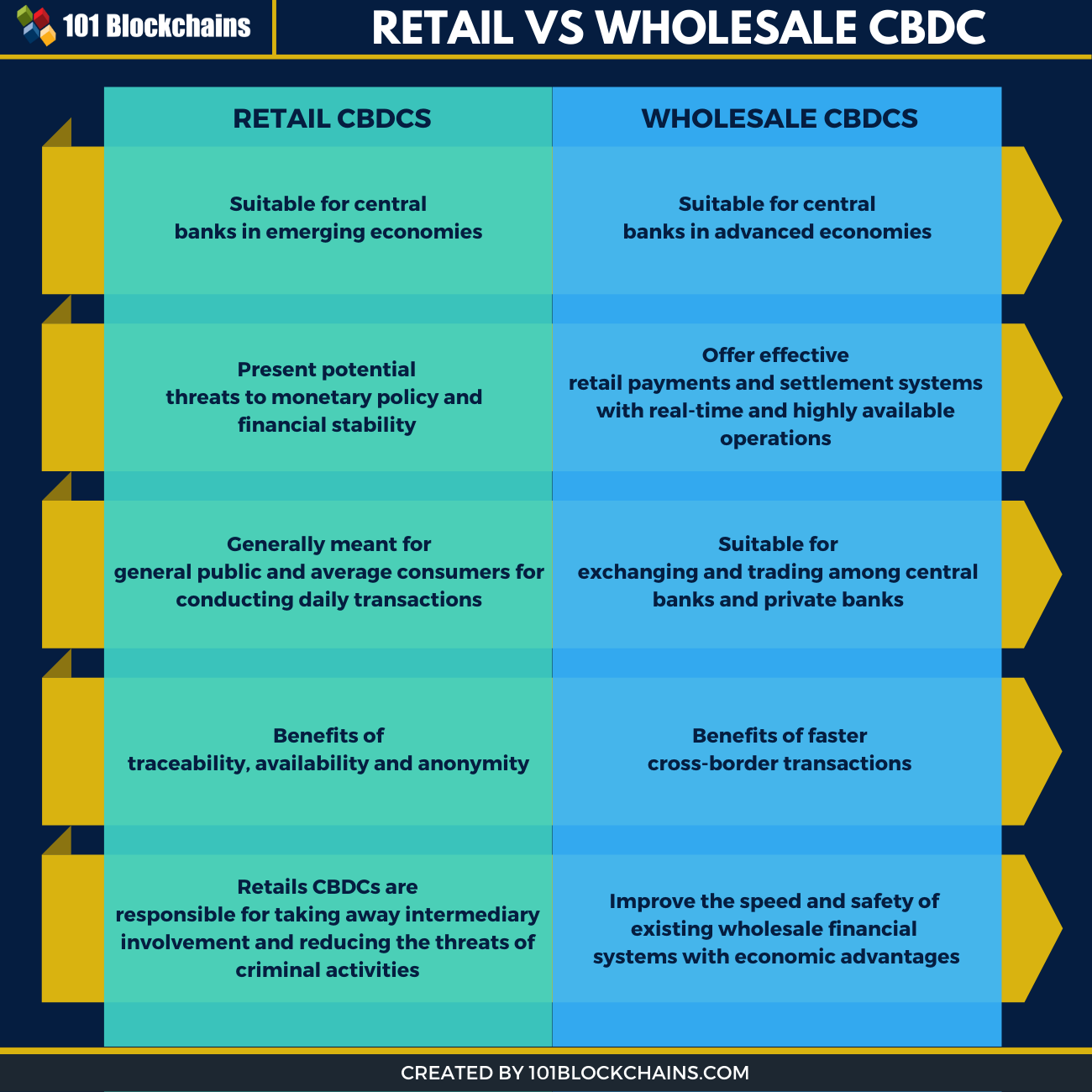

Venda al detall Vs a l’engròs Divisa digital del banc central

Llavors, com es comporten les dues monedes digitals del banc central? En comparació amb les economies avançades, els bancs centrals de les economies emergents estan més interessats en els CBDC minoristes. Aquest factor ja no és sorprenent, ja que molts bancs centrals no volen crear conflictes entre la moneda del banc central i els diners del sector privat. També és important tenir en compte les restriccions dels possibles avantatges d’utilitzar CBDC al detall.

En el cas de les economies avançades, els CBDC minoristes poden suposar una exageració. Quan un banc central emet una moneda digital que permet a gairebé tothom emmagatzemar valor i fer pagaments mitjançant diners electrònics del banc central, l’estabilitat financera i la política monetària s’enfronten a diversos riscos. Per tant, els CBDC minoristes presenten una limitació notable en aquest sentit. D’altra banda, els CBDC a l’engròs poden introduir una sèrie d’avantatges.

A part de l’eficiència dels sistemes de pagament i liquidació al detall amb CBDC majoristes, els usuaris els poden supervisar en temps real amb una millor disponibilitat. Actualment, la majoria dels ciutadans gaudeixen d’inclusió financera amb l’ús generalitzat d’efectiu a la majoria dels països europeus. Els avantatges de CBDC a l’engròs també permeten suport per enllaçar amb altres plataformes. Els CBDC a l’engròs permeten als usuaris vincular directament les plataformes de valors o de divises amb plataformes de caixa.

Com a resultat, poden millorar la velocitat de les transaccions i eliminar els riscos de liquidació. A més, els sistemes de divises digitals del banc central a l’engròs instantani poden millorar la velocitat de liquidació en mercats OTC i finançament i préstecs comercials sindicats. Els CBDC a l’engròs també fomenten sistemes de pagaments transfronterers més simples reduint eficaçment el nombre d’intermediaris.

Podeu reflexionar sobre un resum de les diferències entre CBDC minoristes i majoristes a la taula següent.

Conclusió

Com es pot observar clarament, les monedes digitals dels bancs centrals poden ser la següent gran cosa del món dels diners. La creixent popularitat dels CBDC dependria en gran mesura dels avantatges associats als CBDC majoristes. Són capaços d’assegurar una interrupció limitada i alhora de garantir pagaments globals rendibles.

Al mateix temps, els usuaris també poden obtenir els avantatges de seguretat i rapidesa per a les seves transaccions amb CBDC majoristes. Llavors, quin és el següent pas per a la moneda digital del banc central? Aquí és on els bancs centrals poden exercir el seu domini sobre l’ecosistema financer general de tot el món.

D’altra banda, els bancs centrals s’enfronten a una manca d’expertesa per desenvolupar CBDC. Comenceu a explorar més sobre les funcions, els casos d’ús i les implicacions de la moneda digital del banc central amb la nostra classe magistral de moneda digital del Banc Central (CBDC). Aspirava a ser part activa del desenvolupament de l’ecosistema CBDC? Comenceu amb el curs Certified Enterprise Blockchain Professional (CEBP) i convertiu-vos en un expert certificat!