Els inversors comuns sempre tenien por d’invertir en la tecnologia blockchain. La raó és molt senzilla i comprensible: la volatilitat. Fins i tot alguns inversors consideren que el món de la inversió en blockchain és massa impredictible i incert. L’interessant és que no s’equivoquen del tot. Potser aquest és el motiu principal de la dràstica disminució de la inversió en ICO durant l’últim trimestre del 2018. Llavors, quina podria ser la solució a aquest complicat problema? Bé, hi ha una nova solució a l’horitzó: el testimoni de seguretat.

La idea de la plataforma de fitxes de seguretat és bastant nova. Com que les comissions de seguretat com la SEC estaven massa preocupades pels incidents recents, vam predir una mica més una tecnologia més moderna al joc. Bàsicament, les fitxes de seguretat resolen alguns dels problemes fonamentals de les ICO tradicionals.

Tots sabem bé els incidents de DAO i alguns altres ICO d’alt octanatge fallen. Els inversors han perdut molt a causa dels ICO fraudulents. Ara, la SEC és massa estricta per permetre l’ICO. A poc a poc, es va anar creant la llista de criptografia de fitxes de seguretat, les empreses emissores i els intercanvis de seguretat.

Creiem que les fitxes de seguretat tindran un gran paper en l’escenari blockchain i aviat assistirem fins i tot a gradients positius de les inversions.

Com que tot el concepte de la plataforma de fitxes de seguretat és força nou per a la gent massiva, hem pensat treballar en una guia definitiva per ajudar-vos a entendre tot el concepte..

Per tant, preneu una tassa de cafè, asseieu-vos i gaudiu d’aquesta guia.

Capítol 1: SEC contra Blockchain

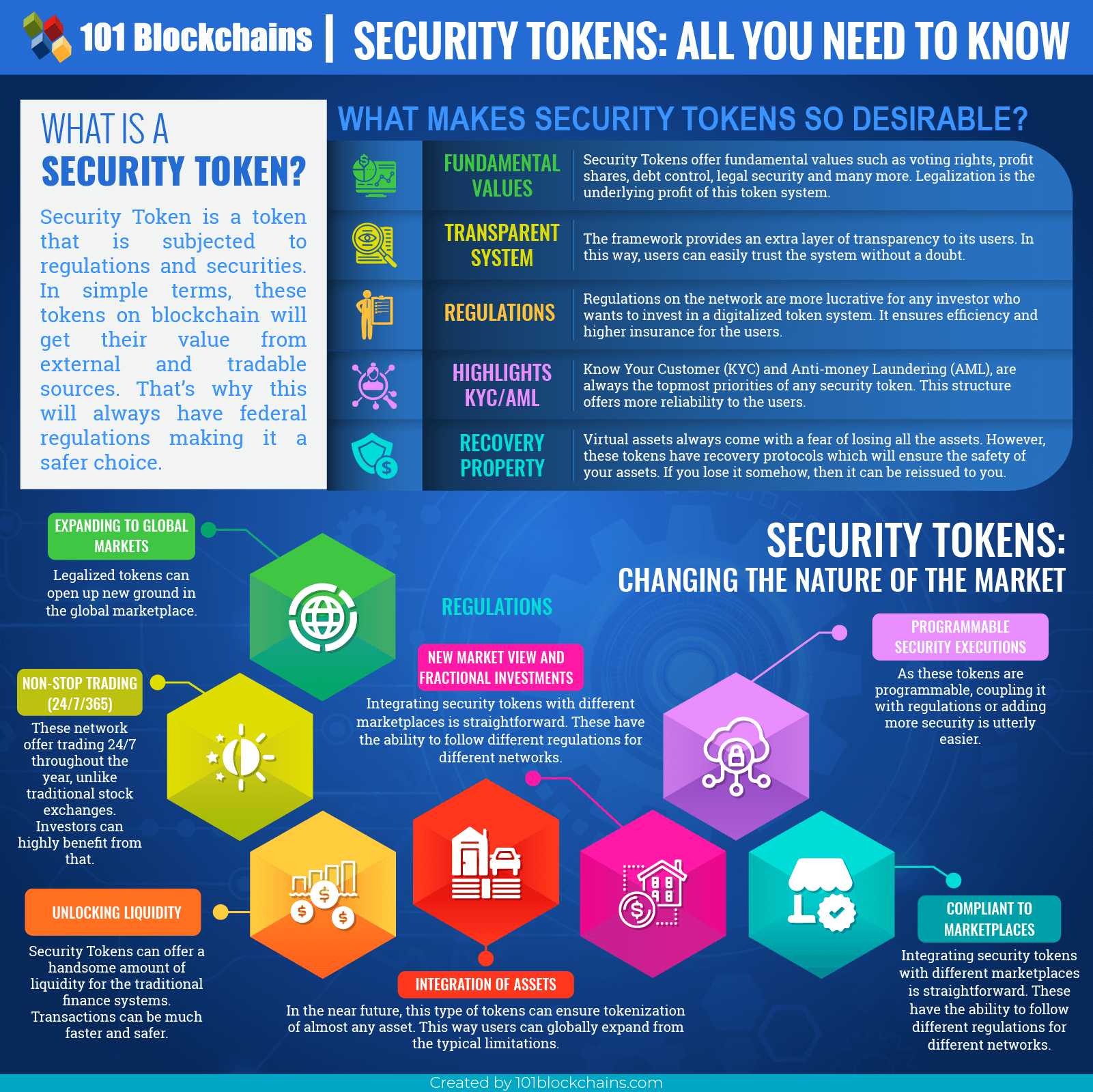

Capítol 2: Què és un testimoni de seguretat?

Capítol 3: Què fa que les fitxes de seguretat siguin tan desitjables??

Capítol 4: fitxes de seguretat: canviar la naturalesa del mercat

Capítol 5: Plataformes d’emissió de testimonis de seguretat

Capítol 6: 4 valors toponímics existents

Capítol 7: Intercanvis populars de tokens de seguretat i propers projectes

Capítol 8: Limitacions de les fitxes de seguretat: n’hi ha?

Capítol 9: Conclusió

INFOGRAFIA DE SEGURETAT

Capítol 1: SEC contra Blockchain

Abans de passar a la llista de criptografia de fitxes de seguretat, parlem una mica sobre què és la SEC i sobre les seves funcions. SEC també ho sap, ja que la Securities and Exchange Commission dels Estats Units és una de les agències independents que treballen sota el govern federal dels Estats Units.

Les seves responsabilitats principals són: fer complir les lleis federades i els valors, les regulacions de seguretat industrial, proposar diferents normes de seguretat, mantenir les borses de valors i altres organitzacions. També ofereixen valors electrònics.

No obstant això, la seva principal preocupació és proporcionar protecció als inversors, mantenir un mercat eficient i just.

Amb la integració de la tecnologia blockchain i l’economia de token a tot arreu, és una meravella per què les SEC no han classificat aquestes fitxes com a valors abans. Al 2016, la SEC no semblava molestar-se a examinar les ICO i aplicar les normatives.

Tanmateix, aquest escenari va canviar completament amb el col·lapse d’Ethereum més tard aquell mateix any.

La caiguda de DAO

DAO es trobava en aquella època el projecte més finançat de la història de la cadena de blocs. Estaven batent rècords gairebé cada mes i van recaptar 150 milions de dòlars, cosa que és sorprenent. Es deu a que molts estaven preocupats pel sistema i pensaven que podia ser piratejat. Però, tot i així, els inversors van invertir els seus diners en el seu ICO un darrere l’altre.

En aquell moment, els fundadors van tranquil·litzar els crítics diverses vegades dient que ho tenen tot sota control i que tots els fons recaptats són extremadament segurs. Malauradament, el pirata informàtic va trobar una bretxa algorítmica i va robar 50 milions de dòlars dels diners invertits i Ethereum va tenir un gran èxit en caure fins al 50%.

Molts inversors van quedar totalment decebuts i van contactar amb la SEC. Va ser llavors quan la SEC va començar a preocupar-se per la criptografia i la cadena de blocs. Van publicar un informe per a l’aplicació de criptomonedes amb els principis fonamentals del nou paradigma. El nou estàndard els definia com a organitzacions digitals que utilitzen qualsevol tipus de tecnologia blockchain o llibre major distribuït per recaptar diners o capital.

Amb aquesta nova llei en vigor, les criptomonedes deixarien de ser les monedes digitals no regulades com eren abans. Si volen existir, caldria definir-los com una plataforma de testimoni de seguretat. Després de la Incident DAO, es va classificar com una plataforma de fitxes de seguretat molt ràpida. Per tant, és possible que vegem molts jugadors nous amb la llista de fitxes de seguretat criptogràfiques en el futur.

Com poden afectar les regulacions a la criptografia?

Després de la participació de la SEC, molts dels ICO (Initial Coin Offerings) estan fent tot el possible per no associar-se a valors. El que és més, trobareu un altre tipus d’empreses en creixement que us explicaran com evitar la seguretat i mantenir-la així.

Però, per què les empreses intenten desesperadament evitar ser una plataforma de fitxes de seguretat? Les restriccions poden afectar realment la criptografia de manera dolenta?

Bé, algunes de les possibles raons poden ser les restriccions i les normes de la SEC. Si un testimoni normal es converteix en una plataforma de testimoni de seguretat, de manera predeterminada, l’empresa hauria de fer front a totes les regles. També cobreix el pagament de comissions per compensar els inversors si les coses no surten com haurien de fer-ho.

Moltes empreses intenten eludir-lo per aquest motiu, per evitar qualsevol conseqüència legal. I en altres casos, la qüestió és una mica elevada. Menystenen la participació del govern. Aquest és un dels problemes significatius de la regulació de la criptografia.

La naturalesa de les criptomonedes exigeix una plataforma descentralitzada sense cap implicació del govern. Però si la SEC s’implica, no serà possible una certa descentralització i aniria en contra de la filosofia central de la cadena de blocs.

La xarxa blockchain té una certa naturalesa de mercat salvatge i molts inversors adaptables poden guanyar molts diners en poc temps. És per això que aquest tipus d’inversors intenten mantenir la xarxa d’aquesta manera per tal que puguin seguir obtenint beneficis per qualsevol mitjà.

No tots els testimonis poden ser una seguretat

D’altra banda, la SEC defineix les fitxes de seguretat d’una manera diferent. Com que cada testimoni té una naturalesa diferent, no tot el testimoni és capaç d’anar junt amb les regles. Per a això, moltes fitxes mai no es poden definir com a fitxes de seguretat.

La diferència tàctica entre aquests dos rivals és el principal motiu pel qual els cryptos no estan tan fascinats amb la normativa.

Prenguem bitcoin per exemple. Bitcoin no ve amb un equip de desenvolupament ni ofereix als inversors cap promesa de benefici. D’altra banda, Ethereum és molt més complicat. Tot i això, té un testimoni d’utilitat. Però els titulars d’Ethereum no esperen res de l’equip. No esperen obtenir beneficis del grup de desenvolupament, i la gent hi està bé, llavors s’hauria de mantenir així.

Per a altres fitxes, els resultats són una mica confusos. Què passa si una nova plataforma d’emmagatzematge en núvol proporciona a una ICO la promesa de compartir els beneficis entre els inversors i també proporcionar-los un espai d’emmagatzematge? S’inclourà espai a la utilitat o al benefici que van prometre? Com diferenciarien aquestes dues instal·lacions?

Per tant, pel que fa a la situació, la situació segueix sent força complicada i hauríem de prestar la màxima atenció a la SEC i al resultat. Tot i això, les coses comencen a canviar i el mercat s’està orientant cap a la plataforma de fitxes de seguretat en lloc de mantenir-se amb els ICO habituals. Vegem què ens indiquen les estadístiques aquí.

L’oferta de testimoni de seguretat substitueix els ICO? – Les estadístiques

Deixeu-me començar per tornar enrere on va començar la primera moda per a ICO. Va començar el maig del 2017, on les ICO van recaptar uns 200 milions de dòlars i van continuar creixent i creixent. Durant els propers dos mesos, les ICO van recaptar més del doble de la quantitat: 650 milions de dòlars. No obstant això, a l’agost, el mercat va caure una mica. Però després d’agost, va començar a créixer de nou i al desembre va recaptar més de 1,7 milions de dòlars.

Durant el primer trimestre del 2018, els ICO van recaptar uns 7 milions de dòlars i el bombo va ser súper intens. No obstant això, en els dos trimestres següents, les capitals van rebre un gran èxit i des de llavors havien caigut. Però, tot i així, va aconseguir recaptar diners i la quantitat total arriba a 12,3 milions de dòlars.

Així, tot i que les ICO van recaptar 5,6 milions de dòlars el 2017, la moda els va portar a una alçada diferent el 2018. Si calculem el capital mitjà per cada testimoni, obtindrem 29,7 milions de dòlars.

Però el 2018, gairebé el 58% del finançament col·lectiu simbòlic va fallar i només el 42% va aconseguir recaptar diners.

Per tant, per què van fallar els ICO o van començar a perdre tot interès??

Bé, hi ha diversos problemes pels quals han fallat. El principal problema ha de ser la manca de valor del producte. Sí, hi havia molts productes emocionants introduïts a cada venda de fitxes; tanmateix, només uns pocs podien mantenir allò que oferien als seus inversors.

En segon lloc, la majoria d’ICO no van gastar molt en les seves campanyes de màrqueting i, al final, la seva falta va condemnar el seu producte..

Un altre problema important és l’augment de les ICO d’estafa. Hi ha hagut diversos informes sobre estafes ICO al llarg de la moda de l’ICO i molts inversors van perdre els seus diners, ja que les ICO no els proporcionen cap còpia de seguretat legal. D’altra banda, molts inversors no estaven segurs que el nouvingut o l’equip de desenvolupament sense experiència invertís en la seva venda de tokens.

Com a resultat, la SEC va intervenir i va prendre el control de la situació. La seguretat de les regulacions i les mesures de seguretat va atreure els inversors i la llista de fitxes de seguretat criptogràfiques va començar a guanyar popularitat.

Tan, a finals del 2018, ICO perd els seus públics, on, d’altra banda, la plataforma de fitxes de seguretat els està guanyant.

Capítol 2: Què és un testimoni de seguretat?

El testimoni de seguretat és un testimoni sotmès a normatives i valors. En termes senzills, aquestes fitxes de blockchain obtindran el seu valor de fonts externes i negociables. És per això que aquestes disposaran sempre de regulacions federals que en facin una opció més segura.

Des d’un altre punt de vista, el testimoni de seguretat és un tipus d’actius negociables, com ara accions, bons, bitllets, drets de vot, opcions, obligacions i warrants. Si penseu en accions, podríeu tenir la idea més clara.

Si teniu accions o accions, seria propietari d’una part d’una empresa sense que en prengués la possessió de la vida real.

Moltes empreses i governs ja utilitzen aquest mètode per recaptar diners dels diferents tipus d’inversors per millorar o alimentar els projectes. Però, què obtenen els inversors respecte a això? Rebran una promesa d’interès o participaran en els beneficis de l’empresa en qualsevol tipus de forma.

Quan es tracta aquests escenaris de manera criptogràfica, es coneix com a testimoni de seguretat.

Facilitar les coses

Principalment, en comparació amb els típics ICO o fitxes d’utilitat, els inversors sempre tindran una promesa segura de beneficis. Mentre que per als OIC, el benefici és una mena d’aposta. Aquest testimoni de seguretat invertirà en qualsevol tipus d’actiu o testimoni per proporcionar els beneficis oferts. I això s’encarrega de la qüestió de la liquiditat.

Antigament, on la gent solia obtenir còpies de seguretat en paper de les seves accions o bons, la liquiditat es converteix en una preocupació enorme, però ara amb la integració de la criptografia en la matèria, no haurà de fer front al problema.

Imagineu-vos un escenari en què us paguin per complir automàticament qualsevol norma o condició específica mitjançant els contractes intel·ligents de la plataforma blockchain. Això no facilitaria les coses?

Per tant, tota la capacitat de programació d’aquest ecosistema de fitxes de seguretat pot accelerar el procés i pot passar d’una forma típica a moltes més. De la mateixa manera que l’empresa creixerà, també augmentaran els vostres beneficis i les funcions per a cada testimoni.

Si una de les empreses no pot proporcionar o no proporciona les funcions que van afirmar que li van proporcionar; hauran d’afrontar problemes legals. Per tant, no us quedareu a l’aire.

Quina és la diferència?

En casos pràctics, el podeu comparar amb els ICO. Igual que els ICO, aquests també vénen amb inversors. Però les semblances acaben aquí. Per a un ICO, si invertiu-hi, podríeu esperar beneficiar-vos de la taxa d’èxit del token o utilitzar la pròpia plataforma lliurement. Per a l’oferta ICO, necessitareu el testimoni per mantenir o utilitzar correctament la xarxa. Tot i això, la plataforma en si podria tenir èxit i el preu de les fitxes podria augmentar. Però això és una aposta.

D’altra banda, els inversors en un ecosistema de fitxes de seguretat invertiran a esperar rebre futurs drets o efectiu o bons que estiguin directament vinculats als tokens.

A més, l’ecosistema del testimoni de seguretat és compatible amb les lleis i regulacions, de manera que poden participar inversors de tot el món si aconsegueixen seguir les regles. Això pot obrir moltes opcions on les lleis són relativament estrictes com les dels Estats Units.

A més, amb l’ajut de l’ecosistema de fitxes de seguretat, totes les empreses poden crear llistes negres i llistes blanques. Aquestes llistes compleixen els informes AML (Anti-Blanqueig de diners) i KYC (Know Your Customer). Les empreses funcionaran de manera més transparent i estaran més atents als fons recaptats i als fracassos de les empreses.

Per tant, quan els ICO no tenen cap seguretat per als vostres fons, en clau de seguretat els vostres fons són més segurs que mai.

Com funciona?

D’acord, ara que ja sabeu tot el que és l’ecosistema de les fitxes de seguretat, analitzem de prop el seu funcionament. Segueix la mateixa regla que segueix tota l’empresa de tokenització. En primer lloc, un emissor emetrà un testimoni de seguretat que representarà qualsevol part o participació de qualsevol empresa. Després, l’emissor crearà una llista blanca i, en aquesta llista, tindrà les adreces de cartera dels inversors que poden participar en la venda de tokens. Per ara, principalment l’adreça de la cartera sol ser d’Ethereum.

Els inversors cotitzats a la llista blanca haurien de demostrar que compleixen les normes i regulacions establertes per l’emissor. Les lleis varien segons cada ecosistema de fitxes de seguretat, de manera que és possible que vegeu moltes variacions si invertiu en molts tokens de seguretat.

Això té una estreta connexió amb la normativa AML i KYC, a més de demostrar la vostra identificació amb fonts creïbles. No és que tots els testimonis de seguretat ICO estiguin avalats per centenars de regulacions. No obstant això, l’emissor podria complir-lo amb un gran nombre per filtrar els inversors amb més facilitat.

Potser en alguns casos haureu de tenir certs antecedents o posicions professionals per participar.

Subcontractació per a inversors

L’emissor també podria subcontractar els inversors per fer la trucada final. Ho poden fer mitjançant serveis de tercers, com ara borses centralitzades, per saber quin tipus d’inversors solen invertir en empreses. Aquestes llistes es converteixen en el grup de liquiditat. Aquí, tothom a la llista podrà canviar el testimoni de seguretat si vol.

Però, què passa quan algú més intenta entrar a la llista blanca quan no va fer la primera llista?

Bé, en aquest cas, l’emissor us ajudarà. L’empresa pot permetre que el tercer faci un seguiment de la regla KYC / AML i sumi simultàniament nous inversors a la llista blanca. D’aquesta manera, el tercer no haurà d’anar a l’emissor cada vegada que algú vulgui invertir en un testimoni de seguretat.

A la llarga, aquest esquema realment augmenta la liquiditat del sistema i els fa més valuosos en el futur.

No hi ha restriccions sobre com podeu canviar el vostre testimoni de seguretat, però sí que heu d’estar a la llista blanca. Ara, moltes borses com Open Finance o tZERO us permetran negociar els valors a la seva plataforma igual que els borses criptogràfics típics.

Si l’emissor és relativament nou i no sap com iniciar una venda de fitxes de seguretat, hi ha empreses que els ajudaran. Algunes de les xarxes com la xarxa portuària o la xarxa Polymath són extremadament populars. Aquestes empreses ajuden les empreses emissores a simbolitzar els actius de seguretat. Prenen els valors de la vida real i els converteixen en un testimoni programable a la cadena de blocs.

No es pot piratejar

Un altre fet divertit sobre l’ecosistema de les fitxes de seguretat és que no són instruments que algú us pugui robar fàcilment. En casos típics, si algú de blockchain aconsegueix la vostra clau privada, pot gastar les vostres criptomonedes sense que hi feu res..

Com si haguessis perdut 100 dòlars, algú només el podia agafar i gastar. De fet, no hi podreu fer res, oi? Però per seguretat, no poden transferir fàcilment el vostre testimoni a la cartera per utilitzar-lo.

També haurien de complir el KYC / AML per obtenir la llista blanca. Per tant, si algú entra a la vostra cartera i la pirata, podreu rastrejar-la fins a la cartera de la llista blanca i emprendre accions legals contra ella..

Per tant, al final, la llista de fitxes de seguretat criptogràfiques proporciona molts valors igual que el seu nom.

STO vs. ICO: Com determinar si un testimoni és una seguretat?

Per invertir en seguretat, haureu de saber què el fa diferent d’ICO. Si voleu saber si un testimoni és una seguretat relativa al debat STO vs. ICO, haureu de saber més sobre la prova de Howey.

Per tant, vegem què és la prova Howey i com aquesta prova us permetrà jutjar el testimoni.

La prova de Howey

Deixeu-me començar per dir com va començar la prova de Howey. El 1946, el Tribunal Suprem va haver d’afrontar circumstàncies estranyes per a un cas. Aquest cas es va produir entre el Howey contra el SEC, i va ser el moment en què es va fundar la prova de Howey.

El cas va donar lloc a un resultat en què el Tribunal Suprem va descartar una prova. En aquesta prova, es pot determinar si un projecte concret es consideraria un acord d’inversió o no.

En resum, la història és així; dos processats empresarials amb seu a Florida van proporcionar accions immobiliàries a la terra per a cítrics. Els compradors van oferir als inversors la possibilitat de posseir-los una part de la terra. I mantindrien la propietat, collirien i comercialitzarien els cítrics i n’obtindrien beneficis.

La majoria dels inversors no eren agricultors, de manera que en realitat no tenien cap coneixement agrícola. Però la proposta va ser prou bona per fer-los invertir.

Tot i això, la SEC va intentar que el projecte dels acusats semblés il·legal afirmant que no proporcionaven cap còpia de seguretat de seguretat. Després d’això, van ser demandats per això.

La SEC va creure que els acusats no van registrar el seu projecte com a declaració de seguretat, de manera que van infringir la llei. Tot i això, després de la investigació i l’arrendament de documents, el Tribunal Suprem es va assabentar que el projecte era realment de seguretat i que no infringien cap llei.

Una nova proposta

Per assegurar-nos, aquesta situació no es torna a produir; el Tribunal va emetre una prova per determinar si algun projecte o negoci nou es troba sota el requisit de registre de seguretat.

Per tant, per saber si es tracta d’un contracte d’inversió o no, hauria de complir tres criteris principals:

- Hauríeu d’invertir amb diners.

- La inversió es realitzarà només en una empresa comuna i no en diverses empreses.

- Tots els inversors es beneficiaran dels resultats del projecte o empresa.

Aquí “empresa comuna” podria ser moltes coses. Però la majoria dels tribunals federals el defineixen com un espai a l’empresa on els inversors poden agrupar tots els seus diners alhora i invertir directament en el projecte..

Després de molts anys, el terme “diners” es va ampliar i la gent ara pot invertir amb actius o altres mètodes.

Un altre aspecte és que, si els inversors controlen o no els beneficis. Si el control no està en mans dels inversors, el projecte ja és una seguretat.

Per tant, aquí, les fitxes digitals seran de seguretat si la fitxa segueix les tres regles de la prova de Howey. Si no manté cap de les regles, no seria un testimoni de seguretat ICO.

Reglament de fitxes de seguretat

Hi ha algunes regulacions que tots els ecosistemes de fitxes de seguretat han de seguir per mantenir-se inclòs en el gènere. Les normes federals començaran des del primer dia; no obstant això, pot variar d’un país a un altre, d’acord amb les seves lleis federals.

Als Estats Units, un testimoni de seguretat ha de seguir algunes regles determinades:

- Reglament-S

- Reglament-A+

- Reglament-D

-

Reglament D

Aquesta regulació permetrà a una empresa proporcionar ofertes concretes, però ha de presentar un “Formulari D” després de vendre tota la seva seguretat. L’empresa o la persona que oferiria el testimoni de seguretat ICO podria demanar als inversors que invertissin en ells si l’empresa compleix la Secció 506C.

Però, què és l’apartat 506C?

La secció 506C requerirà la verificació de tots els inversors i s’oferirà durant la sol·licitud. Vol dir que totes les declaracions de l’empresa són vàlides i que no hi ha informació enganyosa sobre això.

-

Reglament A+

Aquest tipus de regulació permetrà a l’empresa proporcionar seguretat aprovada per la SEC a inversors no verificats. Però haurien de sol·licitar a través de canals generals i poden permetre a cada inversor invertir fins a 50 milions de dòlars.

Tot i això, per a aquesta normativa, l’emissió pot trigar molt més que altres i, per aquest motiu, és més cara.

-

Reglament S

Aquest tipus de regulació es produeix quan una empresa executa la seva llista d’ofertes de fitxes de seguretat en un país diferent i no als EUA. Per això, no s’exposarà al requisit de registre que s’inclou a l’article 5 de la llei de 1993. Tot i això, l’empresa encara ha de seguir les regles del país on està executant la seva venda de ICO de testimoni de seguretat.

Nota: Hauré de dir que la normativa anterior és només interpretació. No ho heu de considerar com un assessorament legal. Per tant, consulteu sempre amb el vostre advocat per investigar-lo més abans de començar una llista d’ofertes de fitxes de seguretat.

Capítol 3: Què fa que les fitxes de seguretat siguin tan desitjables??

-

Valors fonamentals

La llista de fitxes de seguretat criptogràfiques ofereix valors fonamentals com ara drets de vot, participacions en beneficis, control del deute, seguretat jurídica i molts més. La legalització és el principal benefici fonamental d’aquest sistema de token.

No ho trobareu a les fitxes d’utilitat típiques. A Utility token, només podríeu tenir valors mínims lligats a les vostres fitxes, com ara, amb la vostra fitxa podríeu tenir accés al servei o al producte. Però amb el testimoni de seguretat, tindríeu molts valors que estan directament lligats al testimoni de seguretat que teniu. I en trauríeu tots els beneficis.

El testimoni de seguretat us proporcionarà un dret legal, ja que tindreu el valor intrínsec de l’empresa emissora. Aquests tindran termes de valor més alts i, per tant, reduirien el risc massivament. Podeu calcular el valor fonamental a través de diversos mitjans.

Podeu utilitzar el flux de caixa descomptat, l’arquitectura d’ingressos residuals i el mètode de descompte dividit per calcular-lo. En termes senzills, un testimoni de seguretat amb el valor fonamental ja té un valor des del dia que hi vau invertir.

Més tard pot augmentar o seguir sent el mateix, però obtindreu els avantatges del testimoni de seguretat des del principi.

A més, el testimoni de seguretat és una forma d’inversió vàlida ja que tenen una arquitectura més senzilla i bàsica. Per exemple, tZERO proporciona el 10% dels beneficis als seus inversors i ho obtindreu des del principi.

-

Sistema transparent

El marc proporciona una capa addicional de transparència als seus usuaris. D’aquesta manera, els usuaris poden confiar fàcilment en el sistema sense cap mena de dubte.

El testimoni de seguretat permetrà a tots els inversors examinar la credibilitat de les seves ofertes. Abans d’invertir, els inversors poden reunir informació sense res que amagui. Per tant, tota la llista de fitxes de seguretat emeses, ofertes i distribuïdes per criptografia estarà oberta perquè tothom pugui examinar-la.

Les principals prioritats d’un testimoni de seguretat són seguir tres criteris bàsics:

Una forma sana de formar la capital.

Protegir els inversors de cometre errors i protegir-los de les activitats externes de frau.

Contractar un canal adequat per mantenir l’equitat en el sistema i garantir l’ordre al mercat.

L’arquitectura del testimoni de seguretat ICO és visible per a tothom; tanmateix, la xarxa en si és immutable. Per tant, tot i que és súper transparent, ningú no només pot piratejar el sistema amb aquesta informació. Per això, el testimoni de seguretat ICO pot mantenir els tres objectius i oferir un millor panorama als inversors.

-

Normativa

Les regulacions de la xarxa són més lucratives per a qualsevol inversor que vulgui invertir en el sistema de token digitalitzat. Assegura eficiència i una major assegurança per als usuaris.

La llista de xifres de seguretat criptogràfiques que està més d’acord amb la llei està guanyant molta més popularitat entre els inversors més sofisticats. Aquests tenen més eficiència, proporcionen un ritme constant i transparència en comparació amb les criptomonedes típiques.

Els ICO van dominar el 2017 i la major part del 2018. Però després que la SEC entrés en escena, van declarar molts ICO com a fitxes de seguretat. Tot i això, la classificació va condemnar l’ICO, ja que la majoria de les empreses són valors però no s’han registrat o no poden mantenir la normativa que s’acompanya.

És per això que la SEC va emprendre moltes accions legals contra aquests ICO i va començar a produir-se la disminució de la venda d’ICO. Per tant, per no afrontar cap problema com aquest, el testimoni de seguretat hauria de registrar-se des del principi.

Si tenen avantatges anteriors, es fa molt més fàcil traçar la línia de la llei i el blockchain. En fer-ho, moltes fitxes de seguretat tindran un avantatge sobre altres empreses que les van perseguir.

-

Propietat de recuperació

Els actius virtuals sempre tenen por de perdre tots els actius. No obstant això, aquestes fitxes tenen protocols de recuperació que garantiran la seguretat dels vostres actius. Si el perdeu d’alguna manera, el podeu tornar a publicar.

Crec que tots sabem com cada inversor dels actius digitals tem la pèrdua de la seva moneda virtual. Vull dir, perdre’l és molt més fàcil que els actius físics. No obstant això, amb l’augment de les criptomonedes, la manca de protocols de recuperació és un dels principals inconvenients d’aquest nou mercat.

En canvi, si es construeix correctament un testimoni de seguretat, podreu gaudir de la funció de reemissió. Tot i això, per tenir aquesta funció, haureu de proporcionar proves que teniu el testimoni de seguretat des del principi.

Podrien existir diverses maneres de verificar o proporcionar proves. La majoria es descriu de l’empresa amb anterioritat.

-

Destaquen KYC / AML

Know Your Customer (KYC) i contra el blanqueig de diners (AML) sempre són la prioritat màxima de qualsevol testimoni de seguretat superior. Aquesta estructura ofereix més fiabilitat als usuaris.

Aquests dos protocols es troben al nucli del mainframe de les millors fitxes de seguretat. No obstant això, el requisit constant d’auditar i proporcionar informes pot convertir-se en una càrrega; tot i així, el testimoni de seguretat ha de fer front a això.

És molt fàcil integrar AML en borses típiques on es tracta del sistema bancari normal. Però pel que fa al llibre major distribuït, es fa molt més complex. Com que les adreces són inversors anònims, auditar-les és un desafiament.

Però, en el testimoni de seguretat, l’empresa seria capaç de fer un seguiment i supervisar les transaccions per garantir que tothom segueixi les regles. També permet als creadors oferir millors valors als seus clients en funció del resultat.

El mainframe tampoc permet que ningú comercie fora de les adreces de la llista blanca. Això ofereix una millor eficiència per a l’aplicació de la llei, ja que qualsevol inversor pot emprendre accions legals directament contra una altra adreça si intenta manipular altres comptes.

Capítol 4: fitxes de seguretat: canviar la naturalesa del mercat

-

Desbloqueig de liquiditat

Els millors tokens de seguretat poden oferir una gran quantitat de liquiditat per als sistemes financers tradicionals.

Antigament, els sistemes bancaris típics trigaven molt a processar una transacció. Però el procés es va accelerar amb els anys; tot i així, necessita més combustible. Abans trigaven cinc dies després de la data de negociació i ara només trigaven dos dies.

Però amb els caps de setmana, molts no són capaços d’enviar diners a l’instant en temps de necessitat. Amb aquesta gran transacció que es fa cada dia, el procés d’esborrar cada pagament cada dia es fa més robust. I aquest tipus d’escena revoca la liquiditat dels sectors financers.

D’altra banda, si podeu desfer-vos dels límits habituals del sistema bancari típic, podreu accelerar el procés fàcilment. Imagineu un escenari en què podreu enviar diners a l’instant a un altre sense esperar cap temps de processament.

Els exemples de fitxes de seguretat del 2018 ho poden fer fàcilment i les transaccions poden ser molt més ràpides i segures. Per això, el testimoni de seguretat pot configurar els sectors financers típics i convertir-lo en una cosa nova.

-

Expansió als mercats globals

Els tokens legalitzats poden obrir un nou terreny al mercat global. Això sol dependre dels diferents tipus de testimoni de seguretat o de com l’empresa permeti als usuaris invertir-hi. Per exemple, una persona que viu als EUA podria comprar la propietat d’un petit barista a la Xina o en altres països. I això pot anar viceversa.

Però, fins a quin punt el mercat global pot proporcionar realment producció? Hi ha alguns casos en què el testimoni stablecoin va atreure inversors de més de 50 països i més. Per tant, aquesta podria ser la millor opció per a altres països per obtenir una quota realment difícil d’entendre.

Això uneix el món sencer en lloc de diferenciar-los i pot créixer globalment de manera més eficient.

-

Negociació sense interrupcions (24/7/365)

Als intercanvis tradicionals típics, els trobareu treballant entre 6 i 7 hores al dia i només estarà obert els dies laborables. Això és una mica perjudicial per als inversors habituals, ja que no poden revisar les seves accions ni vendre-les quan baixen els preus.

Tot i això, el testimoni de seguretat ofereix operacions les 24 hores del dia els 7 dies de la setmana durant tot l’any, a diferència de les borses de valors tradicionals. Els inversors se’n poden beneficiar molt. D’aquesta manera, cap empresa pot complotar contra els inversors ni utilitzar-la per fer pujar els seus preus.

Tothom podrà canviar i controlar fàcilment els seus testimonis de seguretat cada dia i cada segon.

-

Integració d’actius

En un futur proper, aquest tipus de fitxes poden assegurar la tokenització de gairebé qualsevol actiu. Els primers tokens de seguretat obriran un nou tipus de mercat en el futur. Amb l’ajuda d’ell, tot des de la nostra vida quotidiana es pot simbolitzar. Només fent servir això, els usuaris poden obtenir actius a partir de les seves pròpies possessions i oferir beneficis o altres avantatges als inversors o accionistes.

D’aquesta manera, els usuaris a nivell mundial s’expandiran de les limitacions típiques. Podria significar que l’ecosistema pot canviar completament en funció del testimoni de seguretat. És possible que un inversor pugui invertir en diferents tokens de seguretat superior i mantenir-los junts a la mateixa adreça de cartera.

No només serà molt més fàcil gestionar-los simultàniament, sinó que segurament serà un munt de processos automatitzats. En fer-ho, el fons global de liquiditat augmentaria gradualment.

-

Compatible amb Marketplace

De vegades es converteix en un obstacle perquè els actius típics s’incloguin en tots els escenaris del mercat. Els diferents mercats vénen amb el seu propi conjunt de normes i reglaments. I com que els béns legals típics s’han d’integrar amb totes les lleis, es fa força complicat.

Amb un munt de tràmits i el canvi de les característiques dels actius per actuar d’una manera determinada, cal més inversió que beneficis. Tot i això, és molt fàcil integrar els tokens de seguretat amb diferents mercats. Aquests tenen la capacitat de seguir diferents regulacions per a diferents xarxes.

Com que només podeu programar un testimoni de seguretat ICO per actuar d’una manera determinada, es necessita menys temps i un mínim tràmit. Molts creuen que els tokens de màxima seguretat prendrien els títols típics en un futur proper.

-

Execucions de seguretat programables

Com que aquestes fitxes són programables, és molt més senzill unir-les a les normatives o afegir més seguretat.

Oferint dividends

Oferir dividends en els darrers dies era una mica típic i injust. A causa de la manca de tràmits o processos d’automatització, moltes empreses no donaran cap dividend addicional a les persones que van mantenir les seves accions durant molt de temps.

Per exemple, imaginem que tu i Mike teniu les mateixes accions. Tanmateix, en teníeu propietat des dels darrers tres anys i Mike va començar a invertir-hi fa un parell de dies. Ara bé, si l’empresa ofereix un dividend, no serà just si tant Mike com tu obteniu el mateix, oi?

Com que els tokens de seguretat es poden programar per actuar en conseqüència, la companyia podria utilitzar un algorisme per rastrejar inversors fidels i oferir-los una millor solució.

Si els inversors obtinguessin més beneficis per mantenir les accions durant massa temps, la gent estaria més desitjosa d’invertir en aquestes empreses.

Drets de vot

Això és semblant a com el testimoni de seguretat ICO pot programar els dividends per distribuir els beneficis de manera més eficient. Però en lloc de dividends, poden utilitzar els drets de vot per afegir més variabilitat en l’oferta de beneficis. Si teniu les accions durant tres anys, és evident que obtindreu qualsevol tipus de dret de vot o de govern.

Tot i que el tema no és nou, moltes empreses de blockchain ja ofereixen aquesta funció. Tot i això, amb l’ajut dels títols simbolitzats, podeu racionalitzar fàcilment aquest procés. Això també garanteix un millor sistema governamental arquitectònic dins de la xarxa.

Privilegis únics

Imagineu-vos que obteniu una promoció especial per als productes de la companyia o descomptes especials per mantenir les seves accions durant molt de temps. Si l’empresa ofereix més descomptes durant el major temps, els inversors estaran més desitjosos de mantenir la seva posició i augmentar els preus.

Podeu fer-ho integrant el mètode d’identificació i aquest podria ser el nou escenari d’afiliació. No obstant això, moltes empreses ja ho fan per augmentar la seva popularitat i per dir la veritat que funciona.

-

Nova visió del mercat i inversions fraccionades

Una manera més emocionant dels títols tokenitzats pot afectar el mercat. Pot introduir la propietat fraccionada de qualsevol producte. Imagineu que voleu invertir en propietats immobiliàries, però els preus són massa elevats per invertir-hi. Tampoc no voleu assumir un gran risc gastant tants diners en una propietat. A dir la veritat, tot el concepte d’inversió és una aposta.

Llavors, què podeu fer en aquest aspecte? Doncs bé, els títols simbolitzats poden permetre a l’usuari posseir una fracció d’un actiu. Això obre una nova visió per als inversors. Per tant, quan es tracta d’una propietat específica, només es pot comprar una petita porció que es pot permetre juntament amb altres persones.

Així, quan es ven la propietat i obtingui els beneficis, es dividirà automàticament en funció del seu estat de propietat. Podeu reservar o comprar qualsevol producte en qualsevol moment. Podeu invertir en qualsevol tipus de testimoni de seguretat.

L’empresa pot executar el procés d’automatització mitjançant l’ajut de contractes intel·ligents i tothom obtindrà la seva part justa dels beneficis. Ningú ha de fer front als tràmits ni buscar cercadors ni mostrar la casa a la gent per vendre-la. Ara és molt fàcil.

Capítol 5: Plataformes d’emissió de testimonis de seguretat

-

Polymath

És una meravellosa plataforma blockchain que ofereix serveis d’emissió de valors simbolitzats juntament amb la integració de la normativa SEC. És a dir, si voleu llançar el vostre propi testimoni de seguretat, la xarxa Polymath segurament us ajudarà a emetre el vostre testimoni i a complir-los amb la normativa prèvia..

El protocol de la xarxa Polymath racionalitzarà tots els processos de llançament de qualsevol producte financer a la plataforma blockchain amb estats financers incrustats.

La xarxa Polymath també ofereix una plataforma per a la qual els inversors es poden autenticar per operar amb el testimoni de seguretat, connectar la vostra empresa amb assessors legals i donar-vos accés al mercat de desenvolupadors. Hauríeu d’utilitzar el seu testimoni “Poly”, que és un testimoni ERC20 per utilitzar la seva plataforma.

La xarxa Polymath és molt popular entre els nous emissors i fins ara han treballat amb diferents tokens de seguretat.

-

Port

Aquesta és una altra plataforma per a les empreses que volen passar a la línia de valors simbolitzats sense cap tipus de molèstia. Harbor és una de les plataformes d’emissió més populars actualment i moltes empreses utilitzen els seus serveis per iniciar el seu propi testimoni de seguretat.

Aquesta reclamació garantirà que cada empresa que estigui migrant els seus actius al marc de blockchain rebi una reclamació amb la normativa adequada.

La plataforma proporciona accés a ICO mitjançant Reg D per complir la venda de tokens. Les seves altres funcions inclouen protocols estàndard com ara informes, auditories, certificació, normes fiscals i integració KYC / AML amb cada nou testimoni que utilitza la seva plataforma. Per tant, Harbor pot ser una solució meravellosa per a les empreses que vulguin iniciar els seus valors simbolitzats però que necessitin ajuda en aquest sentit.

-

Titulitzar

Aquesta és una altra de les opcions més populars actualment per emetre el testimoni de seguretat. Proporcionen una solució al núvol conforme a la normativa. No obstant això, són els més experts en fitxar diferents fons, empreses i altres entitats que vulguin iniciar el seu projecte de fitxes de seguretat des de zero.

Securitize ofereix una àmplia gamma de serveis per a l’empresa emissora. En primer lloc, s’assegurarien que l’emissor i l’equip de desenvolupament estiguessin totalment sincronitzats amb la normativa. També racionalitzarien els processos de llista blanca mitjançant l’autenticació KYC / AML. A part d’aquests dos, també poden personalitzar els contractes intel·ligents perquè coincideixin amb l’esquema de l’emissor.

Securitize ja va proporcionar els seus serveis a moltes companyies populars que executen el seu esquema de llista d’ofertes de token de seguretat de fins a 500 milions de dòlars. Els projectes són: Lottery.com, 22X Fund i molts més.

-

Fons Swarm

Mitjançant el protocol SR20, Swarm Fund és una altra de les principals plataformes d’emissió que hi ha al mercat. Aquest és un estàndard de protocol criptogràfic només per a tokens de seguretat i permet a aquesta empresa simbolitzar qualsevol actiu de la vida real a la cadena de blocs.

Després de posar a prova l’actiu de la vida real, la llista d’ofertes de fitxes de seguretat es converteix en un testimoni governat, gestionat i comercialitzat al sistema d’eixam. Podeu aconseguir el testimoni SR20 utilitzant altres criptomonedes com Bitcoin, Ethereum en lloc de diners. Els inversors que obtinguin el testimoni SR20 poden tenir drets governamentals addicionals, poden canviar legalment el testimoni de seguretat i obtenir beneficis provinents del mateix testimoni..

La millor part d’aquesta plataforma d’emissió és que cobreixen una àmplia gamma d’àrees com ara béns arrels, agricultura, nínxols tecnològics, fons de cobertura, inversions renovables, d’impacte i moltes més..

Capítol 6: 4 valors toponímics existents

Actualment, a l’alba de les fitxes de màxima seguretat, trobareu un grapat d’empreses emissores. Hi ha altres projectes en camí, però requeririen un temps per convertir-se en la frontera de les inversions financeres. Vegem quins són els populars i emocionants exemples de fitxes de seguretat 2018.

-

Blockchain Capital o BCap

Aquesta és la primera empresa que va introduir fitxes de seguretat amb l’oferta pública per als seus inversors. Amb la seva venda de cadenes de bloqueig STO, volien millorar l’escenari típic de la venda de tokens. En lloc d’oferir els mateixos avantatges limitats, volien oferir als inversors una forma segura d’invertir en propietat.

Aquesta oferta es va convertir en el model del testimoni de seguretat actual. BCap va invertir en altres ICO potencials i només va prendre inversions d’inversors de la llista blanca. Van ingressar un capital de 10 milions de dòlars en només sis hores després del llançament.

Tots els beneficis que prové de l’empresa van directament als seus fons. A partir d’aquí, els gestors de la diversió prenen un 2,5% per a la gestió i un altre 25% per una comissió de rendiment. El benefici restant es distribueix a tots els titulars de la cadena de blocs STO.

-

Ciència Blockchain

Es tracta d’un tipus d’emissor de tokens de seguretat una mica diferent. Science Blockchain funciona com una incubadora per a noves inversions en blockchain i connecta múltiples projectes de blockchain junts. Creuen que la cadena de blocs és el futur i volen donar a la gent l’opció de guanyar-se del flux de nous tokens que introduirien..

El que fan és invertir diners en altres companyies blockchain i permetre que altres inversors inverteixin a través d’elles. D’aquesta manera, el benefici que produeixen les empreses incubades també beneficiarà els inversors.

Inicialment van recaptar diners per al seu projecte mitjançant una llista d’ofertes de fitxes de seguretat i van oferir un testimoni SCI per als inversors. El testimoni SCI està directament relacionat amb els beneficis d’altres empreses que hi treballen. Del benefici, els inversors obtindran fins a un 70%. Però el millor és que això millora la quantitat de liquiditat entre plataformes.

La seva venda blockchain STO va acabar i van recaptar 12,3 milions de dòlars.

-

Loteria. com

Si us encanten les organitzacions benèfiques i voleu invertir en un servei d’humanització, Lottery.com us sorprendrà. Aquesta empresa és una plataforma de jocs de loteria mòbil. L’objectiu principal de la Loteria és ampliar la transparència, trencar la barrera global i proporcionar més flexibilitat al mercat.

Tanmateix, volen agafar una mica de camí diferent d’altres. La companyia recapta diners per ajudar a resoldre les necessitats humanitàries. La venda blockchain STO d’aquesta empresa és privada i es rumoreja que té un rang de nou xifres.

La visió de Lottery.com sembla prometedora i molts inversors n’estan totalment entusiasmats. Altres empreses com Cashbet o Securitize és el soci de la seva STO i vol ajudar-lo a fer-se més popular al mercat.

Encara tenen venda de llistes d’ofertes de seguretat en curs, de manera que l’import total recaptat encara no està clar.

-

SPiCE VC

Recaptant 40 milions de dòlars de les seves vendes de cadenes de blocs STO, SPiCE VC és una de les forces principals del nínxol de cadena de blocs STO. Venture Capitals és una altra forma popular d’inversions a la vida real, i SPiCE VC tendeix a passar al següent nivell.

Amb l’ajut de la tecnologia blockchain, creuen que bilions d’actius es podrien simbolitzar i utilitzar per millorar els sectors financers. A través de SPiCE VC podreu invertir en fons VC tokenitzats i gaudir de la funció de liquiditat instantània en qualsevol moment.

Per què són populars? Bé, en un fons de capital de risc típic, hauríeu d’esperar un mínim de set a dotze anys per accedir als vostres fons. Però a SPiCE VC obtindreu l’accés immediatament i el podreu canviar amb altres inversors de la llista blanca.

Capítol 7: Canvis populars de tokens de seguretat i propers projectes STO

Intercanvis:

Ara anem a veure quins són els populars intercanvis de fitxes de seguretat que podeu utilitzar per operar, tots els exemples de fitxes de seguretat 2018 fàcilment.

tZERO

Deu haver escoltat el nom de tZERO. Aquesta empresa és més coneguda per donar suport a moltes solucions blockchain per arribar al mercat. No obstant això, actualment, l’empresa ofereix molts serveis enfocats principalment a la plataforma d’intercanvi de fitxes de seguretat. Alguns dels seus serveis bàsics inclouen sistemes de gestió d’inventari d’accions, servei d’intermediació, solució d’encaminament intel·ligent on ofereixen més de 100 intermediacions qualificades.

A part d’aquestes, també obtindreu una plataforma de negociació oberta les 24 hores del dia, tots els dies de la setmana, tots els dies. tZERO segueix recaptant diners a través de la venda de llistes d’ofertes de fitxes de seguretat i vol ampliar la seva plataforma per allotjar altres valors. Els inversors han de comprar el seu testimoni tZERO per obtenir una part de la companyia i, amb aquest testimoni, rebran els beneficis.

Actualment, van recaptar més de 114 milions de dòlars i encara estan en curs. Els experts creuen que serà un dels intercanvis populars de fitxes de seguretat en el futur.

Llibre de comandes

Un altre dels populars intercanvis de fitxes de seguretat és Orderbook. Tracta exemples famosos de fitxes de seguretat 2018 a la seva plataforma. Amb aquesta plataforma, podreu intercanviar el testimoni de seguretat amb altres inversors. Tot i això, Orderbook gestiona la plataforma mitjançant el seu testimoni de seguretat especial anomenat RAP. Aquest testimoni garanteix que es verifiquen els inversors de la plataforma i també controla tots els inversors abans de fer una operació.

En termes senzills, si un usuari té permís per canviar un altre testimoni de seguretat, el RAP processarà l’intercanvi. Però si els inversors no s’inclouen a la llista blanca d’altres fitxes de seguretat, no podrà fer el comerç.

Aquest tipus de regulació del sistema pot establir realment un nou camí per als inversors de fitxes de seguretat i ajudar a mantenir les lleis de la SEC juntament amb això. Molts inversors estan més que desitjosos d’utilitzar els intercanvis de tokens de seguretat.

Xarxa OpenFinance

OFN o OpenFinance Network és una plataforma de codi obert que s’ocupa del mercat de la tokenització alternativa d’actius. Aquesta plataforma d’intercanvi existeix des del 2014 i, aleshores, demostraven serveis comercials juntament amb processos de liquidació.

No obstant això, recentment aquesta empresa ha actualitzat la seva plataforma i ara també tracta exemples de fitxes de seguretat 2018. Amb la seva ajuda, podeu intercanviar el testimoni de seguretat a la plataforma i també en podeu emetre un. Per tant, tenen una mica tots els serveis per a vosaltres. OFN va fer la seva primera transacció de token de seguretat fins i tot verificada i ara espera acceptar els emissors de tokens de seguretat.

A partir de la venda de tokens de la sèrie “A” van aconseguir recaptar 2,2 milions de dòlars.

Propers projectes STO:

Moneda de propietat

Els pròxims projectes STO són molt propers, i Property Coin n’és un. Però, què aporta aquesta moneda al món?

Bé, estan cobrint els mercats més grans de tots: béns arrels. Segons ells, proporcionaran ofertes de fitxes de seguretat que facin una còpia de seguretat del 100% del negoci immobiliari que proposen. Per tant, aquesta podria ser la vostra millor oportunitat si voleu invertir en el nínxol immobiliari. Les ofertes de fitxes de seguretat són operades per Aperture i volen dividir el negoci en dues meitats.

- Per invertir propietats residencials.

- Presta propietats a inversors.

Tots els inversors de la seva xarxa obtindran un 50% del benefici total gràcies a les seves inversions. Aperture creu que recaptarà més de 50 milions de dòlars a través del seu testimoni de seguretat de monedes de propietat. És un dels exemples populars de fitxes de seguretat 2018.

Fons 22X

La recaptació de fons per a empreses emergents és bastant difícil perquè als inversors els agrada veure cares conegudes abans d’invertir en res. I és per això que un gran grup de startups es van reunir i van formar el famós projecte 22X Fund.

Aquí, si seleccioneu entre 500 empreses, obtindreu diners per al vostre negoci mitjançant les ofertes de fitxes de seguretat. Les empreses que han passat les proves i es considera que recorreran un llarg camí n’inclouen 30. Així, al principi, començarien per les 30 empreses i invertirien en elles.

Cada empresa obtindrà un 2,5% – 10% de diners segons els seus projectes i, una vegada que comencin a obtenir beneficis, els inversors també obtindran beneficis. Això podria obrir una nova porta per formar la liquiditat entre les startups.

Actualment, van recaptar més de 22 milions de dòlars i el seu objectiu principal és pujar a 35 milions de dòlars. 22X Fund és una altra propera STO que esperem.

Llesca

És una espècie de nínxol similar a Property Coin. Slice ofereix una plataforma transfronterera per als inversors i supera els límits mundials. Principalment són una plataforma d’inversió immobiliària comercial. El seu objectiu principal és actuar com a emissor, agent de col·locació i subscriptor.

A través de Slice, podreu crear un perfil d’inversor net alt, ja que enumeren tots els inversors de gran perfil, cosa que fa que altres negocis immobiliaris tinguin més ganes de treballar amb vosaltres. Tindreu la possibilitat de triar les distribucions trimestrals de fluxos d’efectiu o invertir en propietats amb un alt valor amb dividends grans.

Tot depèn de les vostres preferències. Slice compleix plenament la regulació establerta per la SEC i vol continuar com a plataforma de liquiditat per al negoci immobiliari comercial.

Actualment, van recaptar més de 2 milions de dòlars i van desitjar recaptar més de les properes ofertes de fitxes de seguretat. Slice és un dels exemples populars de fitxes de seguretat 2018.

Siafunds

Es tracta d’una xarxa híbrida on el sistema utilitza tant un testimoni d’utilitat com de seguretat per mantenir la cadena de blocs. L’espai d’emmagatzematge en núvol descentralitzat llogarà el seu espai d’emmagatzematge als inversors. Hi ha dues fitxes a la plataforma: Siacoin i Siafunds. Siacoin és el testimoni d’utilitat i els amfitrions i els inquilins utilitzaran aquesta moneda per segellar el seu acord.

Tanmateix, per utilitzar la plataforma, tant els amfitrions com els inquilins haurien de donar el 3,9% de l’import total gastat. Si teniu emmagatzematge de recanvi per llogar, podeu fer-ho a través de la seva plataforma i convertir-vos en l’amfitrió. Per pagar la quota, rebreu el testimoni de seguretat Siafunds proporcional a la quota que vau donar anteriorment.

La companyia ofereix 750 Siafunds per ara, i aquest testimoni de seguretat està registrat segons la regulació D. La recaptació de fons encara està en curs. Aquesta és una altra propera STO que esperem.

Capítol 8: Limitacions de les fitxes de seguretat: n’hi ha?

Amb totes les noves tecnologies hi ha aspectes bons i mals. El testimoni de seguretat obre una nova porta per als inversors, però no té limitacions? Vegem quines limitacions podríeu haver d’afrontar en tractar-les.

-

Les normatives també poden ser una maledicció:

Sí, ofereixen moltes lleis i regulacions. Aquestes regulacions ofereixen un nivell addicional de seguretat per als inversors, però amb les normatives hi ha les limitacions. De vegades, les regulacions poden limitar la producció adequada d’aquests sistemes. Per què? Bé, simplement és perquè el blockchain i la llei no s’acaben de fer bé.

Amb la introducció de regulacions sobre la plataforma blockchain, s’elimina l’aspecte descentralitzat i està obligat a fer complir la llei. Per això, molts ICO intenten evitar ser un testimoni de seguretat.

-

Liquiditat i negociació:

Com ja sabeu, el comerç de valors no és tan flexible com les criptomonedes típiques. Hauríeu d’estar a la llista blanca per canviar el testimoni de seguretat a les dues parts. Per exemple, si teniu un testimoni de seguretat “X” i voleu canviar-lo per un testimoni de seguretat “Y”. Tant les empreses “X” com “Y” us han d’enumerar a la seva llista blanca.

Si no teniu el vostre nom a la llista d’empreses “Y”, no podreu canviar “X” per això. Aquesta característica pot limitar la liquiditat global dels inversors.

Capítol 9: Conclusió

El testimoni de seguretat pot ser una nova revolució per a les empreses d’inversió. Sí, amb la introducció d’ICO i blockchain, la gent va obtenir moltes opcions per invertir-hi. No obstant això, el fracàs creixent en oferir la promesa de beneficis està disminuint la popularitat de les ICO..

Vull dir per què hauríeu d’invertir-ne una si l’empresa no proporciona cap garantia pels vostres diners invertits o no és capaç d’oferir-vos el rendiment que creien que podria.

Encara no està clar com la SEC està integrada i les ofertes de fitxes de seguretat podrien resoldre tot el problema. Això encara està en fase immadura. Tot i això, fins ara tot sembla molt prometedor. Per tant, hem d’esperar a veure com resulta.

* Exempció de responsabilitat: l’article no s’ha de prendre com a objectiu i no pretén proporcionar cap consell sobre inversions. Les reclamacions formulades en aquest article no constitueixen un consell sobre inversions i no s’han de considerar com a tals. Feu la vostra pròpia investigació!